레아 다오(RHEA DAO) 파이낸스 IDO정보. 디파이는 신의 영역인가.

디파이나 디파이 관련 NFT프로젝트를 시작하면 많은 팀들이 그리스로마 신화의 "신"들을 프로젝트 명으로 삼는다.

올림푸스 다오, 크로노스 다오, 가이아 프로토콜, 그리고 지금 소개해 드릴 레아(RHEA) 까지.

사실 다양한 체인의 크고작은 프로젝트까지 하면 그 갯수는 더 늘어날 수 있는데,

왜 이렇게 디파이 프로젝트는 신을 좋아할까? 단순히 멋져보여서?

그 이유는 글 중간에 언급하도록 하겠다.

들어가기 전 : 디파이가 뭐야?

아까부터 계속 디파이 하는데, 처음 보는 분들은 이해가 어려운게 사실이다.

사실 이 글을 클릭해서 보는 분들은 이미 어느정도는 개념을 이해하고 있을 가능성이 높고,

아예 모르는 분들은 클릭조차 하지 않았을 것이다.

아시는 분들은 다음 챕터로 바로 넘어가 주시면 되고,

모르는 분들을 위해 간략하게 설명해 보겠다.

· 디파이는 간단하게 탈중화 금융시스템이라고 이해하면 됨 (가상화폐 묻은 금융시스템이라고 바라보자.)

①1세대

- 중앙화 거래소(바이낸스, FTX, 코인베이스, 업비트 등)에서 거래수수료를 받아가는 구조. 사용자가 유입되어야 지속적으로 수익이 발생하므로, 거래소 상장을 시키고 지속적으로 이벤트 함.

- 하지만, 사용자는 더 낮은 수수료의 거래소를 찾아가게 되고, 이를 묶어두기 위해 자체 거래소 코인을 발행하고(BNB, FTT, HT, BIT등), 수수료를 대폭 할인해 주고, 런치패드도 하는 등의 lock-in 전략을 씀.

- 여기 들어온 사용자들은 예치도 하고 스테이킹도 하면서 어느정도 수익을 받아가는 구조.

②2세대 (디파이 1.0)

- 유니스왑, 팬케이크스왑, 스시스왑, 퀵스왑 등 지금은 한번쯤은 들어봤을법한 유명한 스왑거래소가 등장. 사용자는 특정 거래소에서 호가창을 보면서 매수/매도를 하지 않고, 유동성이 많은 DEX(탈중앙화거래소)에서 AMM(Automatic Market Maker)을 통해 토큰교환을 함.

- 두개의 화폐가 스왑되는 동안 어느 한쪽이 부족하면 가격이 상승하는 현상이 발생. 이런 현상으로 인해 전통 금융의 선물/옵션 시장에서처럼 차익거래가 발생함.

- 위의 유동성 부족으로 인한 가격변동 문제를 해소하기 위해 유동성POOL을 늘릴 필요가 있고, 이를 늘리기 위해서는 강력한 스테이킹 보상을 주는 전략을 취함.

- 스테이킹 보상을 받기 위해 들어온 유동성 공급자들은 유동성 풀에 페어로 스테이킹을 하고, DEX(탈중앙화거래소)로부터 높은 보상을 받는다.

- 하지만, 스테이킹 락업 기간이 끝나고 나면 유동성 공급자가 떠나게 되면서 유동성 부족을 근본적으로 해결하지 못했음.

②3세대 (디파이 2.0)

- 유명한 올림푸스 다오, Tokemak 등이 여기에 속함.

- 디파이 1.0에서는 개별사용자가 유동성POOL을 제공하면서, 단기수익을 노리기 때문에 장기가 POOL을 안정적으로 제공할 수 없다는 문제가 있었음.

- 디파이 2.0에서는 유동성POOL의 소유가 토큰발행자에게 있음. 특정 가상화폐를 토큰발행자에게 주고 할인된 채권을 구매하는 방식임.

- 예를 들면 네버랜드의 경우 유동성공급자로부터 klay를 받고, HOOK이라는 화폐(채권)을 유동성공급자에게 제공한다.

- 유동성공급자들은 받은 채권을 지속적으로 스테이킹 해서 수익을 가져갈 수 있다.

- DEX 입장에서는 스왑될때 발생하는 수수료를 가지고, 장기적 관점에서 유동성을 제공하게 되므로 디파이1.0의 문제를 어느정도 해소할 수 있음.

- 하지만 지속적으로 고이율의 이자가 지급되기 때문에 폭발적인 유동성 증가가 일어나게 되고, 이 증가한 유동성으로 인해 채권 가치는 떨어지므로, 결국 차익실현을 하는 덤핑 물량을 이기지 못하고 장기적으로 추세 하락을 하는 현상이 있음.

③4세대 (디파이 2.1?)

- 디파이 2.0에서 발생한 문제를 해소하기 위한 방안으로 소각처 및 사용처를 늘리는 모델. 아직 디파이 2.0의 일부로 정의되고 있기는 하지만, 다양한 시도중이라고 봐야할 듯함.

- 크로노스다오, 올림푸스 다오, 네버랜드 등이 이 대열에 낀다고 보면 될 듯함.

- 레아 다오 또한 이 대열에 속할텐데, 차별점은 다음 챕터에서 자세히 다룰 예정.

레아 다오(RHEA DAO)

프로젝트를 하는데 있어서 아무 의미가 없는 네이밍보다, 어떤 의미를 부여하는 것은 매우 중요하다고 본다.

레아는 그리스 로마 신화에 나오는 여신으로, 주요 신들을 낳은 어머니이다.

먼저 공식 디스코드에 접속해서

언제라도 공지를 받을 수 있도록 준비 하자.

Join the RHEA DAO Discord Server!

Check out the RHEA DAO community on Discord - hang out with 1,567 other members and enjoy free voice and text chat.

discord.com

백서도 매우 잘 나와 있는 편이다.

얼마 전에 런칭했던 네버랜드 보다도 훨씬 자세하고, 구조가 명확하게 보이게 제작되어 있는데,

초기 투자자들로 부터 상당히 좋은 평가를 받았을 것이다.

자세한 것은 아래 백서를 참고 하자.

https://ko.docs.rheadao.finance/

RHEA 문서

RHEA는 Klaytn 체인 기반의 탈중앙화 준비 통화 프로토콜입니다. Rhea는 Staking과 Bonding 그리고 다양한 생태계들에 의해 구성됩니다.

ko.docs.rheadao.finance

특히, 레아 다오는

기존 프로젝트에서 나왔던 시장 참여자들의 초반 단기 차익실현 문제 + 중/장기적 매도 문제를 깊게 고민하고 보완해서 준비하고 있는 모습이 보인다.

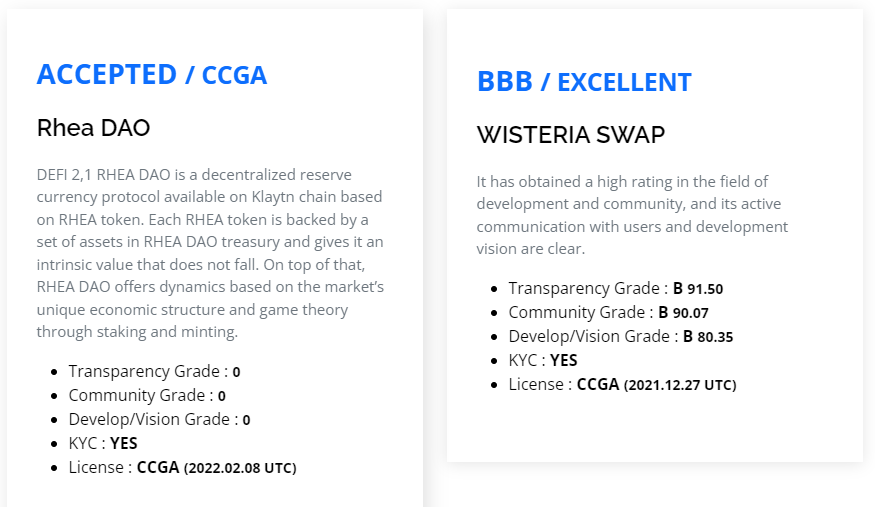

또한 가장 중요한 신뢰도 문제도 해소한 모습이다.

CCGA를 통해 KYC도 받았다고 되어 있으니, 러그풀 걱정은 없는 모습이다.

1. 생태계

크로노스, 네버랜드와 같이 레아 또한 Klaytn 체인을 사용한다.

시장에서 성공 사례로 꼽히는 올림푸스 다오를 벤치마킹 하는 건 모두 동일하다.

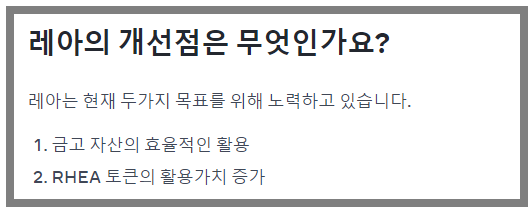

2. 타 프로젝트와 차별점(개선점)

사실 이 부분이 중요하다고 본다.

앞서 디파이 설명에서도 소각/사용처가 없기 때문에 중장기적으로 지속적인 가치 하락을 막기 힘들다고 했는데,

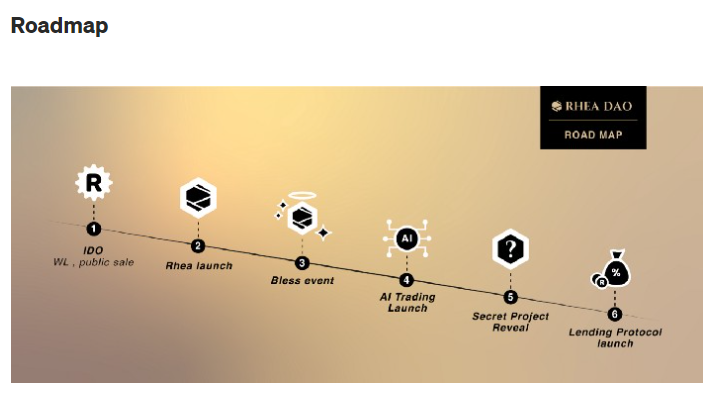

레아 다오는 어떤 로드맵을 그리고 있는지 보자.

내용을 상세히 보면 아래와 같은 내용으로 구성되어 있다.

- 수익의 10%를 예치, RHEA토큰은 1$ 이상의 가치를 하도록 설계

- 펀드 금고에 예치된 자산은 유동성을 공급하기 위해 사용

- 펀드 금고에 있는 자산을 통해 RHEA토큰을 담보로 하는 스테이블 코인 대출 서비스 실행

- 무담보 플래시 론 서비스를 클레이튼 체인에 제공하는 것도 고려

기존 디파이 2.0의 (3,3)게임모델을 조금 더 발전시켜서

가격방어를 위한 펀딩, 대출 서비스를 통한 유동성 이탈 방어 등의 보완점이 나온 모습이다.

채권(본딩) 모델은 아래 (4,4) 게임모델에 설명되어 있다.

사실 디파이가 이런 노력을 통해 시세가 유지만 되어도 수량이 지속 증가해서 이익이 나는 구조이기 때문에,

이런 장치들이 많아지는 것은 상당히 긍정적으로 본다.

또한, 플레이어의 조기 이탈 시 3%의 수수료를 수취해서 소각하는 모델을 만듦으로서

토큰의 가치를 보장받도록 설계하고 있다.

IDO 후에도 AI Trading, 대출 프로토콜까지 런칭 해서

지속적으로 레아 토큰의 활용성을 증대하는 노력을 하는 로드맵도 계획하고 있다.

3. 수익구조 - 게임모델

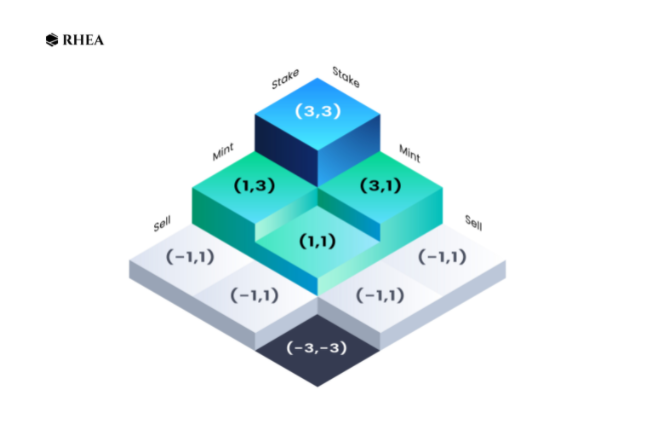

지금 시장에 나와있는 디파이가 (3,3)게임모델이라는 것은 어느정도 알 것이다.

- 스테이킹 (+2)

- 본딩 (+1)

- 판매 (-2)

스테이킹을 하면 win-win이 되는 구조이지만, 너도나도 판매를 하면 죄수의 딜레마처럼 모두가 손해를 보는 게임이다.

신이 아닌 인간이라면, 당연히 조금 이익이 나면 남들보다 수익 실현을 하고 싶을 것이다.

(이 디파이 풀이 망하기 전에, 남들이 빼기전에 빨리.)

디파이가 결국 성공하려면, 신과 같은 자세로 서로간 신뢰를 가지고 끝까지 홀딩 해야 한다.

디파이 프로젝트들이 인간이 아닌, 신의 이름을 따와서 런칭하는 것도 이런 이유가 아닐까.

하지만, 이런 인간의 본성(?)을 거스르기 위해

레아 프로젝트는 다른 모델을 가지고 나왔다.

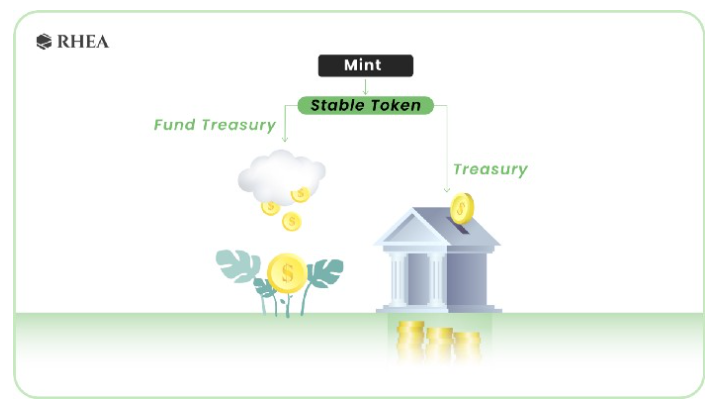

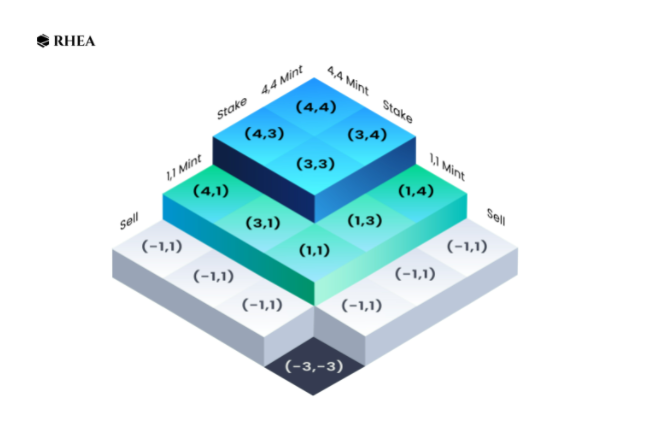

바로 (4,4)모델.

이건 (3,3) 모델에 있는 스테이킹 풀 자체를 채권으로 인식해서, 새로운 참여자가 이 채권에 대해 민팅을 하는 것이다.

새로운 시장참여자들은 토큰의 수량이 늘어나는 것과 가격상승 모두를 기대하면서 민팅하게 되는 모델인데,

어떻게 보면 다단계 모델로 보일수 있겠으나 사실 자본주의 시장 자체도 크게 보면 다단계이다. 나중에 진입한 사람이 처음 진입한 사람을 부양하는 구조.

일부 프로젝트에서는 P2E를 결합해서 사용/소각처를 늘리는 (5,5)모델까지도 나오고 있는 상황인데,

아직까지 완벽한 성공사례는 없다. 아직도 시장은 실험중이다.

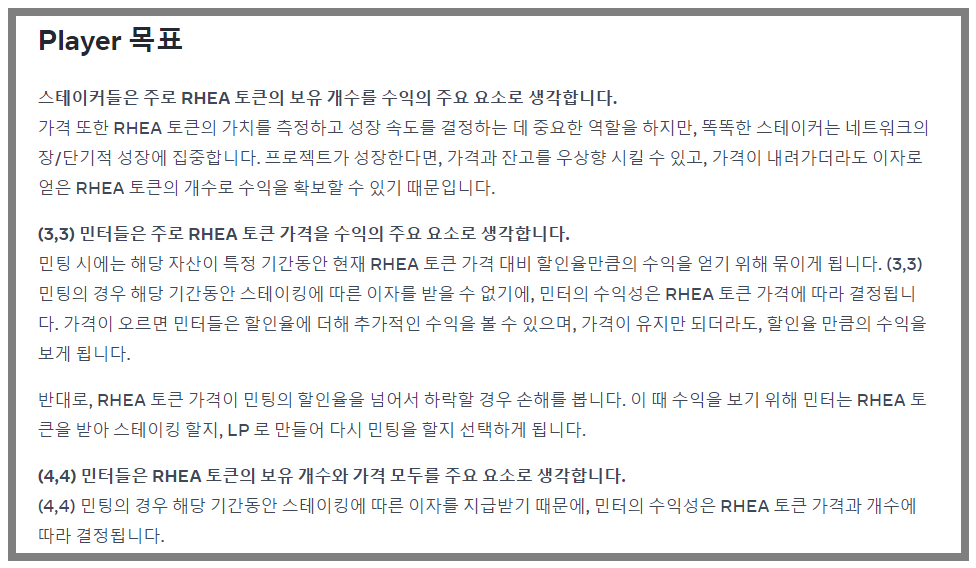

레아 다오에서는 시장에 진입한 플레이어들의 목표를 아래와 같이 설명하고 있다.

레아 다오는 과연 (4,4) 모델을 성공적으로 안착시킬 수 있을지 궁금하다.

4. 초반 덤핑을 방지하기 위한 전략

디파이 프로젝트를 런칭하면, 가장 흔하게 볼 수 있는 모습인데

선진입했던 플레이어들이 수익실현을 하기 위해 너도나도 모두 물량을 던져버려서 약세를 면하기가 힘들다.

얼마전 상장했던 네버랜드만 보더라도

초반 덤핑을 이기지 못하고, 지속적으로 하락하는 모습을 보이고 있으며

그 유명한 크로노스 다오도 상황은 마찬가지.

그래서.. 레아 다오는

아래와 같은 전략을 취하고 있다.

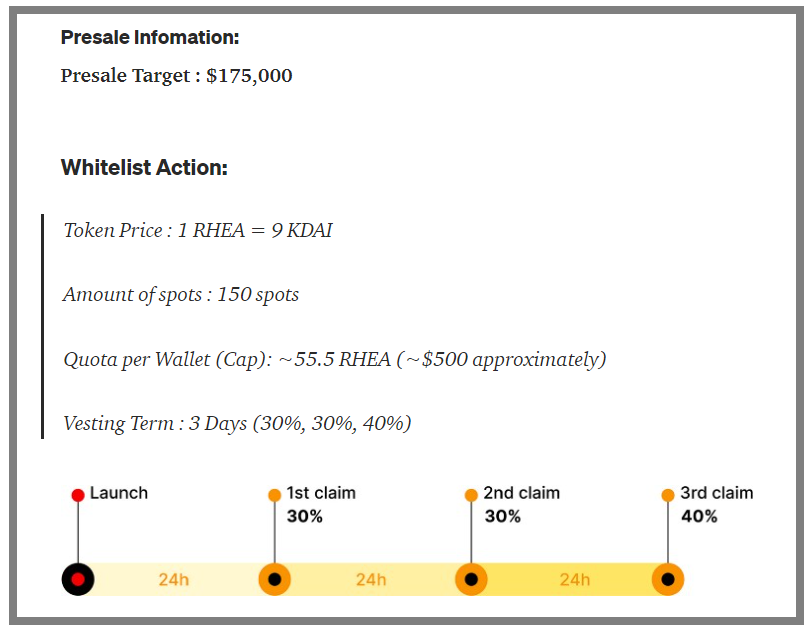

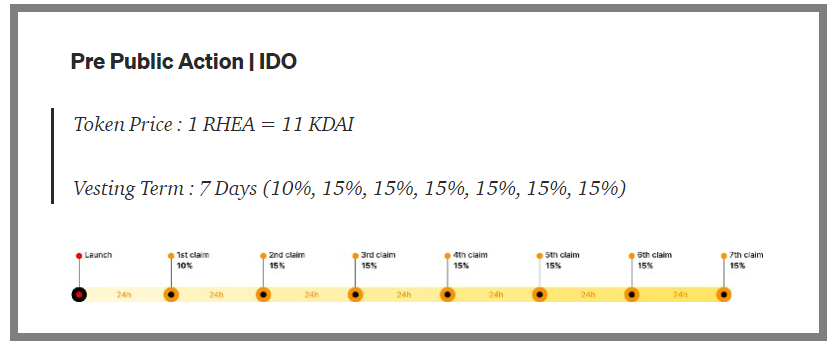

- 프리세일 물량 분할

1. 화리 물량을 한번에 분배하지 않고, 3일간 분할해서 지급함

2. 퍼블릭 세일 물량도 7일간 분할해서 지급

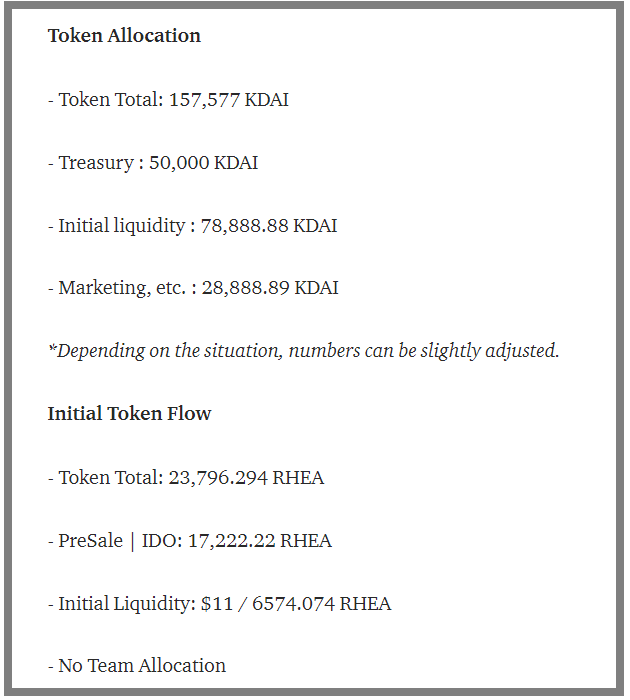

먼저, 전체 토큰 계획을 보자.

가장 눈에띄는건 팀 배정 물량이 없다는 점이다.

일부 양*치 프로젝트들은 팀 배정 왕창하고 투자자들 총알받이로 자기네들 배 불리는 짓을 하기도 하는데, 일단 그런 걱정은 없어 보인다.

아래는 화이트 리스트 대상 분할 분배 계획

이건 퍼블릭 세일도 동일한데,

무려 7일간 나눠서 지급한다.

그냥 차익실현 해서 다같이 나락가지 말고 스테이킹 박아서 다같이 잘되자는 얘기.

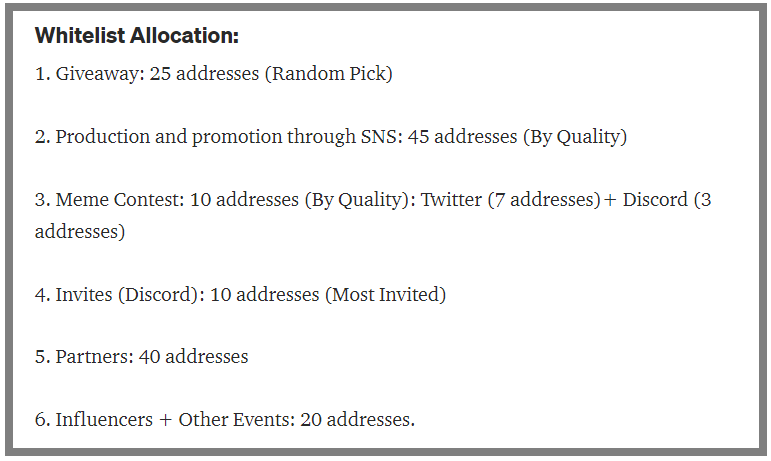

5. 화이트리스트 이벤트

화이트리스트는 아래와 같이 배정된다.

화리 물량은 150주소로 다른 프로젝트에 비해 상당히 적어 보이며, 캡도 겨우 500불 정도밖에 안된다.

화리가 덤핑한다고 해도 시장에 충격은 그렇게 크지 않도록 설계한 것 같다.

- 랜덤픽 : 25주소

- SNS 광고 : 45주소

- 밈 콘테스트 : 10주소

- 디스코드 초대 : 10주소

- 파트너스 : 40주소

- 인플루언서 및 이벤트 : 20주소

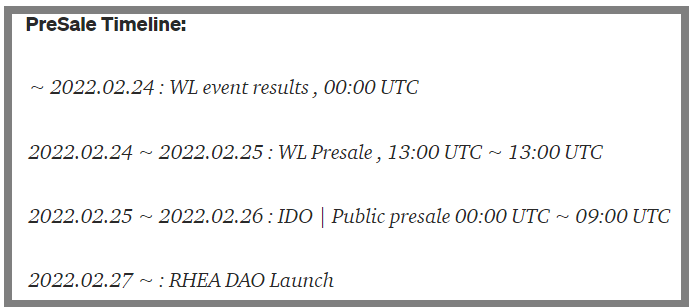

6. 프리세일 일정

프리세일 일정은 아래와 같다.

- 2.24 : 화리 이벤트 발표 (한국시간 9시)

- 2.24~2.25 : 화리 프리세일 시작 (한국시간 22시부터 하루)

- 2.25~2.26 : 퍼블릭 세일 시작 (한국시간 9시부터 다음날 18시)

- 2.27 : 레아 다오 런칭

마치며

최근 디파이 프로젝트들은 기존에 실패 사례를 보완하면서 한가지씩 자신만의 무기를 들고나오는 것 같다.

아직 시장에서 올림푸스 다오 정도 말고는 중반 이후 떡상한 케이스가 드물다. 물론 그마저도 지금은 다시 하락해서 지지부진한 상태.

레아 다오의 경우는 이런 사례들을 학습하면서 어느정도 보완책을 잘 가져온 느낌이다.

유심히 보면서 화리나 퍼블릭 프리세일에 꼭 참여하기를 바란다.

RHEA DAO Core Team.

Official Website: https://rheadao.finance/

Official Twitter: https://twitter.com/RheaDao_fi

Official Discord: https://discord.gg/QDFb6Xzk4b

Documentation: https://docs.rheadao.finance/

E-mail : official.rheadao@gmail.com